3个月消耗*亿,得物-抖音投放策略分析

5024

5024

系统学习运营课程,加入《91运营网VIP会员》,开启365天运营成长计划>>

|

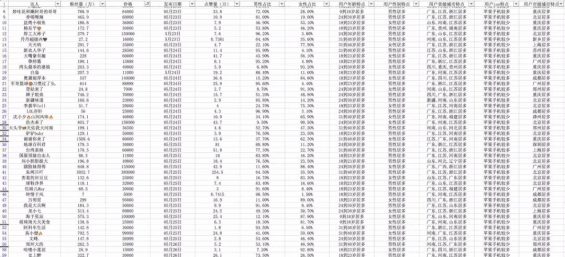

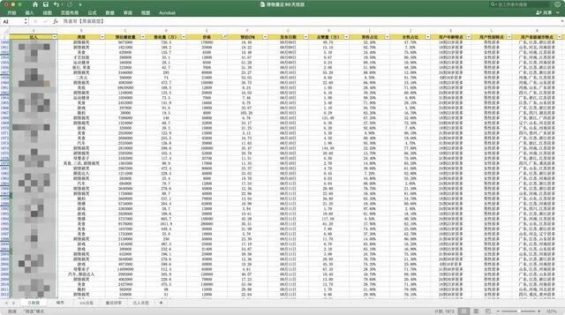

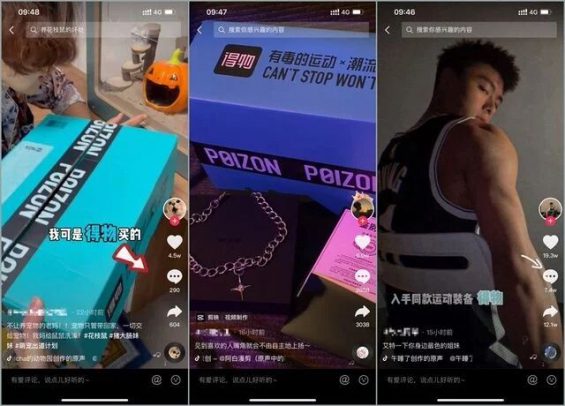

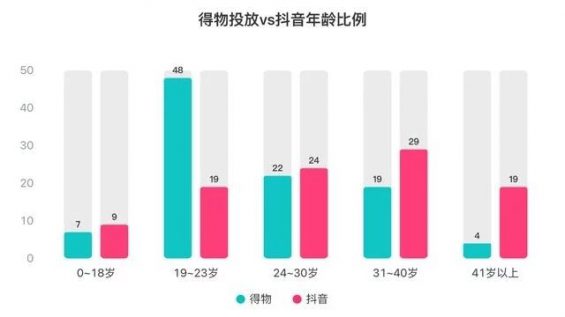

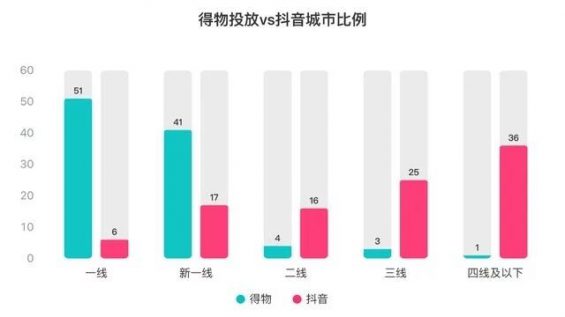

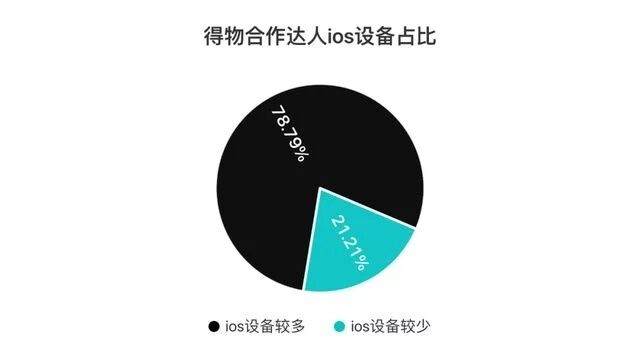

同样作为负责抖音达人投放的“甲方”,我一直很鄙夷得物在抖音的投放方式。 得物,原名“毒”,由老牌体育门户“虎扑”孵化,定位为新一代潮流网购社区。 得物(毒)的诞生不是偶然,作为中国最大的体育类垂直社区,虎扑上有一个人气非常高的“鉴定”版块,很多用户在上面发帖请求帮忙鉴定球鞋真假。 虎扑抓住需求,得物(毒)应运而生。 2015年上线初期,得物(毒)主要围绕潮流社区摸索,业务没有明显增长。转折点出现在2017年,得物(毒)上线交易功能,开创 “先鉴别,后发货”的交易模式,业务进入快速增长阶段。 2018年12月平台升级,类目开始拓展为以球鞋为主,潮服、潮玩、手表等潮品周边为辅的业务。 2020年1月,“毒”进行品牌升级,更名为“得物”,专注打造新一代潮流网购社区。 “得物到底在抖音投了多少钱?” 不止是业内人士好奇,普通用户在吐槽时也忍不住附上这样一句。 我抓取了得物90天的投放数据,一共2256条视频,可得到广告报价的共1973条。 投放金额1.24亿,平均每月4100万,其中包含两个自然月,投放金额分别是4300万和4100万。 抛开少量数据遗漏和达人价格变动情况,得物每月在抖音投放金额大致在4500万左右。 从植入内容来看,得物主要传达的是“正品保真”和“价格划算”两个特点,部分植入会通过某个具体产品折扣来凸显“价格划算”。 画面内容中,多数植入会露出有logo和slogan的经典鞋盒,视频字幕突出“得物”两个字。 部分合作的达人日常风格没有口播,画面中也会露出经典鞋盒。 引导用户行动时,虽然有箭头指向评论区,但“评论区领福利”“非常划算”等模糊性引导吸引力较弱,很难让用户“立即行动”。 通过以上不难看出,得物在抖音投放目的更多以品牌广告为主,主要突出“正品保真”和“价格划算”两大特点。 而传播的这两大特点,也并不是靠脑补。 2020年得物联合新浪发布的《当代年轻人潮流消费调查问卷》结果显示,目标用户在选择平台时,最关心的两大特点就是“是否正品”和“价格”。 在得物最近90天的投放数据中,达人粉丝的男性占比为52.85%,女性占比47.15%。 这和抖音官方公布的《2020年抖音用户画像》男女占比几乎一致。 年龄段层面,得物投放的达人有了明显偏好,其中粉丝18~23岁居多的达人占比48%左右,和抖音整体用户年龄占比产生差异。 苹果用户占比能够一定程度反映消费能力,在得物投放的达人中,粉丝苹果手机较多的占比达到了78.79%。 由此可见,得物在投放时选择合作达人,用户画像更关注这3个维度:

得物投放的达人类型中,剧情搞笑类占比最高,为34.8%,其次是美食和游戏类。 为什么合作的达人类型中,美妆类占比反而只有0.7%? 因为美妆类达人是美妆护肤品投放的主要战场,这类达人的报价也是水涨船高,整体价格比剧情搞笑类CPM高出6倍以上。 基于得物的投放目的及投放量,我更愿意相信筛选达人时他们更关注的是CPM,而不是类型。 现有的达人类型比例,只是根据CPM筛选条件下,自然而然得到的结果。 抖音最新日活平均为6亿,得物90天投放金额1.24亿,预估播放量76亿次。 按照平均值计算,单个抖音活跃用户在这90天内,平均会看到76÷6=12.7次有得物植入的视频。 所以在刷抖音时看到得物广告,几乎躲不开。 而得物的复投频率更是频繁,大多数投放费用都用来复投,其中某个达人90天投放了13次,相当于每周投放一次。 复投达人的用户画像没有明显偏好,共同特点是CPM越低,复投频率越高。这也印证了上面“筛选达人更关注CPM”的结论。 植入内容中,除了突出得物“正品保真”和“价格划算”两个特点。多数达人的视频内容,还会加上具体推广类目。 达人视频人设有明显喜好时,会根据粉丝兴趣选择推广产品。 例如:某个达人日常视频人设非常喜欢乐高,得物投放时也会选择潮玩产品。 当达人视频人设没有明显喜好,推广类目会根据达人粉丝画像而定:

引出具体类目前,还会以某个知名度较高的大牌产品作为示例。 例如:推广配饰会以Tiffany、LV包包引出,数码会以iPhone 13引出。 如果用一句话概括得物投放的内容策略,大概是:通过高知名度大牌产品,体现正品+划算两大特点。 从投放数据来看,花费1.24亿,预估播放量76亿次,CPM为16.32元。 先看看3个主流渠道kol价格: B站平均CPM>500元小红书、小红书平均CPM>800元、公众号平均CPM>1200元(此处CPM为大概参考,实际CPM和产品及投放量有直接关系)。 相比这3个主流渠道,得物在抖音投放的CPM性价比非常高。 既然得物投放目的为品牌广告,衡量广告效果最基础的因素就是品牌认知度。 得物把品牌广告的基础“重复重复再重复”发挥到了极致,通过微博搜索关键词“得物抖音”“得物广告”。 可以看出用户对得物的印象非常深刻,甚至于看到达人露出某个产品的时候,就能猜到下一句“这是我在得物买的…”。 而得物传达的“正品保真”和“价格便宜”两大特点,也在潜移默化影响着用户心智。 通过社交平台的用户讨论来看,得物在常见的品牌广告渠道:电梯广告、综艺冠名等,基本没有投入,广告费用几乎都花在了抖音。 3个月消耗1.24亿,一年消耗5亿左右是什么概念?拿几个国产品牌来对比看看:

相比之下再根据广告曝光频次来看,得物的投入产出比非常高! 再者,投放抖音达人可以实时回收数据,即时衡量单个达人的投放效果,这也是传统品牌广告渠道所不能比的。 如果合作的达人和目标用户高度匹配,用户转化路径足够顺畅的情况下,甚至可以通过ROI来衡量投放效果。 得物在抖音的投放究竟算品牌广告还是效果广告,界限好像也越来越模糊。 从内容层面来看,得物非常简单粗暴,大多数植入内容和剧情毫无关联,衔接非常硬,完全不值得借鉴参考。 和大多数品牌的精细化投放相比,这样粗暴的方式确实会造成资源浪费。 但从得物的增长阶段来看,这种投放策略又是成功的。 《闪电式扩张》这本书中有个核心思想:踩中风口,面对市场的不确定,优先考虑的是速度,而不是效率。 不得不承认,得物抓住了抖音这个风口。 |

近期文章

- 普通人电商创业冷启动实战,从0到稳定出单26天速通,全流程操作复盘 2025年4月3日

- 务必收藏!100条千川素材爆量方法论! 2025年4月3日

- 6张图详解“toB分析”:客户画像、转化路径、LTC模型 2025年4月3日

- 拼多多起店实操方案 2025年4月3日

- 小红书笔记老是违规,你可能犯了这72个违规词,直接用完美替代词! 2025年4月3日

- 品牌打法变low后,销量翻了数十倍! 2025年4月3日

- 梨形大码博主卖衣服:更新2500条视频,带货超24万件。 2025年4月3日

- 抖音推荐算法原理公开!不只取决于完播率,还有推荐打分公式 2025年4月3日

- 独立开发两年血泪复盘:App Store 首页推荐后,依然月入不足 3000 2025年4月3日

- 大厂接入DeepSeek,自己的大模型怎么办? 2025年4月3日